电子化学品|2018年偏光片行业市场现状及发展趋势

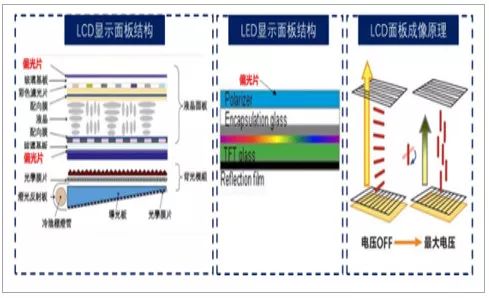

偏光片是显示模组成像的必要组件。液晶显示器在显示图像时的光线时都是取向光,而由自然光到取向光的转变则必须有对光进行取向选择的结构,而对光有取向作用除了液晶材料外,还需要偏光片。

LCD模组中需要两张偏光片,分别位于玻璃基板两侧。下偏光片负责将背光源光束转换成偏振光,上偏光片负责解析液晶电调制后的偏振光。液晶模组成像依靠偏振光,因此缺少任何一张偏光片都无法显示画面。

偏光片是将聚乙烯醇(PVA)拉伸膜和醋酸纤维素膜(TAC)经多次复合、拉伸、涂布等工艺制成的一种复合材料,可实现液晶显示高亮度、高对比度特性。由于其生产技术汇集了高分子材料、微电子、光电子、薄膜、高纯化学及计算机控制等多种技术,因此具有较高的技术含量。

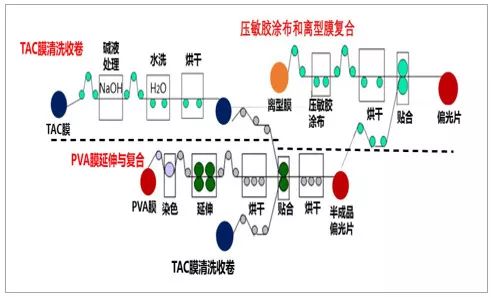

偏光片的工艺根据吸附的二向吸收分子划分成碘系和染料系,根据拉伸工艺则划分成干法和湿法。目前主流的工艺为碘系生产技术和湿法拉伸工艺,主要生产环节包括 TAC 膜清洗,PVA 膜延伸与复合,压敏胶涂布和离型膜复合。其中, PVA膜延伸是最核心的环节。

(1)TAC 膜清洗: 将 TAC 膜进行碱液处理,之后进行水洗清除残留碱液,最后烘干收卷。此环节能够更好的降低 TAC 膜的接触角,便于与 PVA 膜的贴合。

(2)PVA 膜延伸与复合: 将 PVA 膜浸入染色槽,吸附二向吸收的碘分子,在拉伸槽中对碘分子进行拉伸取向,烘干之后与 TAC 膜进行复合形成半成品偏光片。

(3)压敏胶涂布和离型膜复合: 将压敏胶涂布在离型膜上,将胶中的水分蒸发之后与半成品偏光片贴合收卷。最后固化形成偏光片。

近几年, 消费类电子终端产品的一个主要趋势是大屏化:(1) 2017 年,全球智能手机生产厂商纷纷推出全面屏手机,屏幕面积提升 10%-20%; (2) 2018 年是全球体育大年,有望刺激大尺寸电视的市场需求。

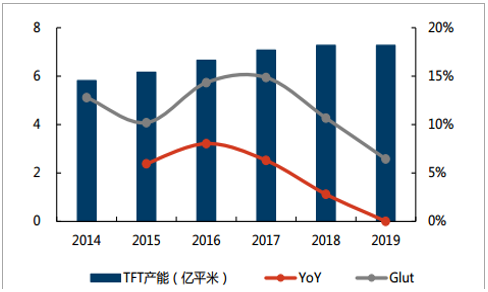

在消费类电子终端(如电视,平板电脑和智能手机等)市场需求持续增长以及屏幕面积持续扩大的双重带动下,全球显示面板行业持续稳定发展,TFT-LCD 的需求稳定增长。TFT-LCD 需求面积有望在 2020 年突破 2 亿平方米。

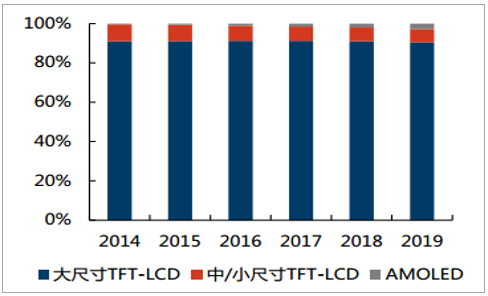

2. TFT-LCD 带动偏光片需求量开始上涨,大尺寸 TFT-LCD 用偏光片仍是主流

偏光片是 TFT-LCD 成像不可或缺的组件,其市场需求的增长主要由 TFT-LCD 的需求主导,全球偏光片市场需求面积有望在 2019 年达到 5亿平方米,其中,大尺寸 TFT-LCD 仍是偏光片需求大多数来自,贡献 80%以上的需求。

在市场需求的带动下,全球偏光片产能逐步提升,据预测,2019 年全球偏光片产能有望达到 7.28亿平方米,同时,Glut 值((供给-需求)/ 需求)为 6.4%,供给略高于需求,供需结构较为良好。

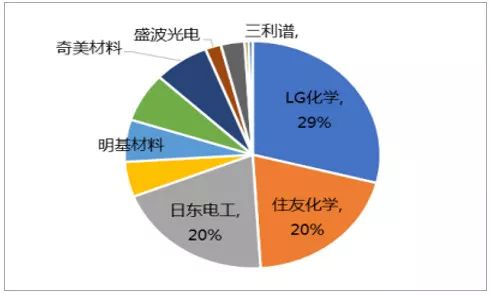

偏光片行业具备较高的技术,人才,资金和客户认证壁垒,市场集中度较高,韩国 LG 化学,日本日东电工和住友化学三足鼎立,占据 60-70%全球偏光片市场占有率。 随着下游面板产能逐渐往大陆转移, 台湾和大陆的偏光片企业有望后来居上,代表企业分别为奇美材料,明基材料以及三利谱,盛波光电。

整体来看,LCD 液晶面板的市场需求,尤其是中小尺寸领域,近年来在 AMOLED 的侵蚀影响下,对于价格和成本日趋敏感。在此背景下,跳出日韩企业所垄断的全球偏光片市场,培养自己的偏光片供应企业,是我国面板厂商国际市场话语权逐渐提升的必然需求。

而从企业维度来看,近年来三利谱、盛波光电等企业的偏光片制造技术水平亦渐渐成熟, 产线投入规模开始加大,与紧缺的市场需求形成了良好的衔接效应,目前虽然在高端领域尚有差距,但从技术路径和发展状况来看, 迎头赶上并不是没有可能。

需要指出的是, 核心原材料 PVA 膜等产品目前仍然主要依赖日本供应商采购, 偏光片要实现真正意义上的完全国产替代,前路仍漫长而艰辛,还需要更加多国内上游材料厂商的共同努力。

自从 2005 年全国第一条第 5 代TFT-LCD 产线正式量产,结束中国“无自主液晶屏”时代。国内 LCD 产线 年, LCD 产线 条,年产能面积达到 0.90 亿平方米,超越日本,与韩国、台湾形成三足鼎立之势。高世代产线开工, LCD 产能有望继续追加。目前,国内已有 7 条高世代 LCD 产线处于建设期中,有望陆续在 2018 年和 2019 年投产,对应年产能面积高达 0.77亿平方米,国内 LCD 产能扩充空间尚宽。

OLED 显示面板逐渐发力,未来两年年产能有望增加 709 万平米。 截止 2017年,国内已有 7 条 OLED 面板产线进入投产或小批量试生产阶段,产能储备达394 万平方米。 2018 和 2019 年将陆续有 6 条 G6 AMOLED 面板产线从建设进入量产爬坡阶段, 虽然 AMOLED 的量产爬坡时间周期较长, 有望新增 709 万平方米的年产能。

目前国内各大面板厂商纷纷投资开发高世代 LCD 及 OLED 面板产线,国内面板产能未来两年都将有所提升,将带动偏光片需求的提升。

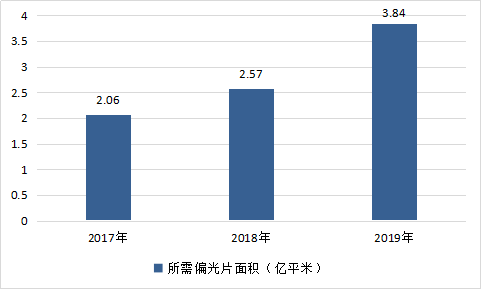

TFT-LCD偏光片需求测算: 按照 LCD和偏光片面积比 1:2.3测算,截止 2017年, 在 TFT-LCD 产线满产情况下, 偏光片年需求面积达到 2.06 亿平方米,在 2018 和 2019 年,高世代 LCD 产线逐渐投产,如果爬坡顺利,可以分别带来 0.52 亿和 1.26 亿平米偏光片年需求增量,国内 TFT-LCD 偏光片市场空间尚宽。

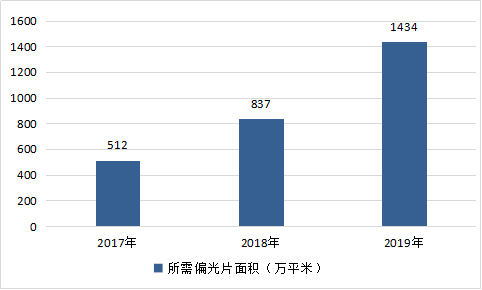

OLED 偏光片需求测算: OLED 由于是自发光系统,仅需要一张上偏光片,因此,我们按照 OLED 和偏光片面积比 1:1.3 进行测算(实际上由于 OLED制造良率较低,国内厂家目前良率均不足 50%,所以实际消耗量可能更高)。截止 2017 年, OLED 偏光片年需求面积达到 512 万平方米, 2018 和 2019年,如果新建产线爬坡顺利,可以分别带来 325 万和 597 万平方米偏光片年需求增量。

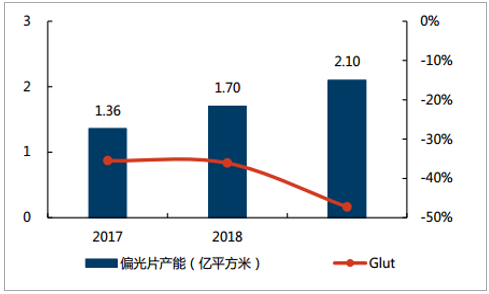

截止 2017 年,国内 TFT-LCD 偏光片年需求面积达到 2.06 亿平方米,OLED 偏光片年需求面积达到 512 万平方米,但国内偏光片年产能仅 1.36 亿平方米,存在 0.75 亿平方米供给缺口。 2019 年,偏光片需求有望达到 3.98 亿平方米, 但本土偏光片产线,即使不考虑量产程度,把所有既存和在建产能全部算上,总产能也仅 2.1 亿平方米,本土化替代的目标产能缺口达到 1.88 亿平方米,对应 200 亿元市场, 国产替代空间尚宽。

截止 2017 年,国内偏光片年产能达到1.36亿平方米,但内资企业的产能仅为0.62亿平方米,占比仅为45%,主要由三利谱,盛波光电,东旭光电和胜宝莱四家公司制作。2018和2019年,偏光片年产能预计将增长0.74亿平方米,内资企业将贡献0.44亿平方米,占比达到60%, 产能比率有望提升。

偏光片的重要原材料(PVA 膜和 TAC 膜)主要从日本进口, 由于满足“国内不能生产的自用生产性原材料、消耗品”条件,PVA 膜和 TAC 膜在“十三五规划”期间(2016/1/1- 2020/12/31)享受免交关税优惠政策,降低生产所带来的成本,有助于国内偏光片企业与国际同行竞争,加速偏光片国产化进程。